深度解密:期权波动率交易策略本质

阅读:6366

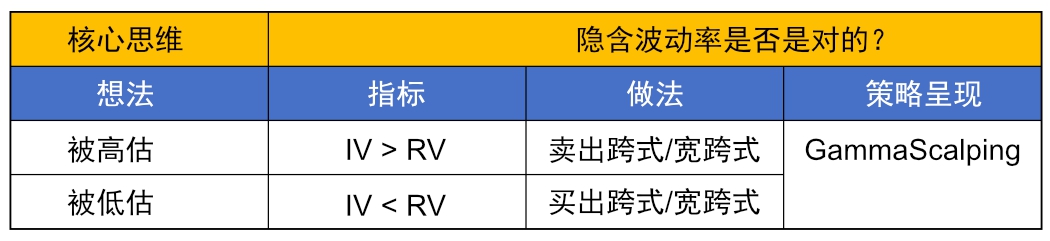

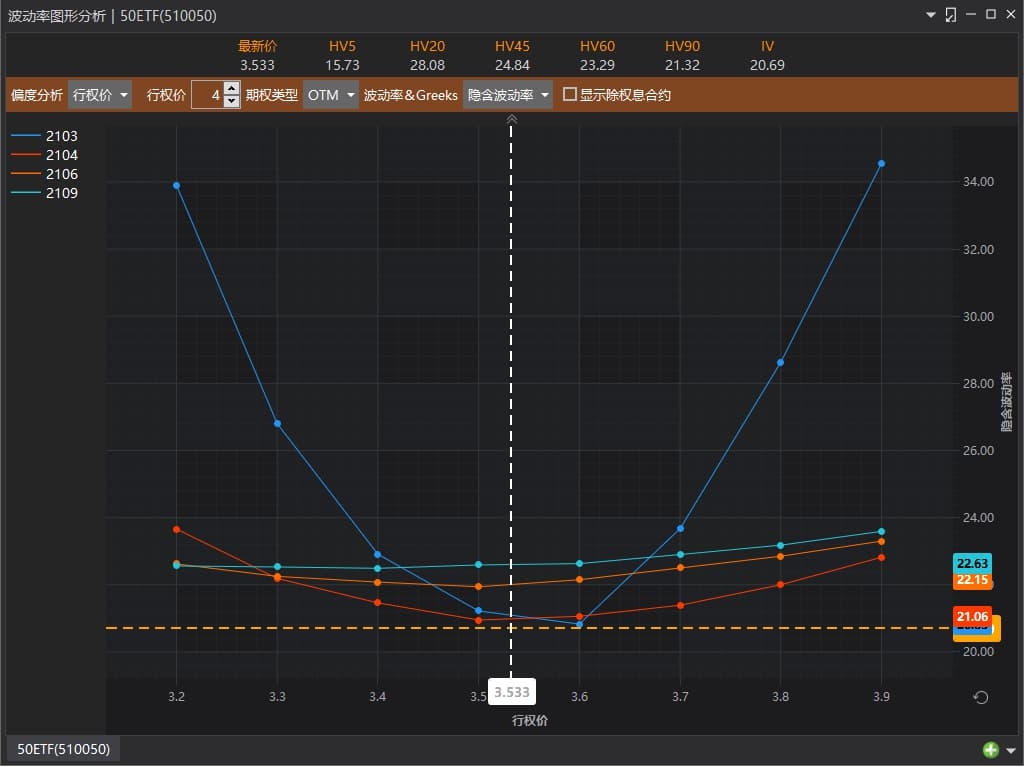

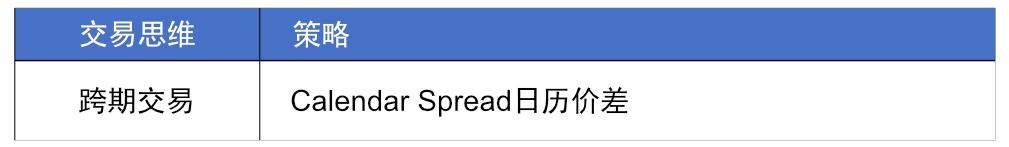

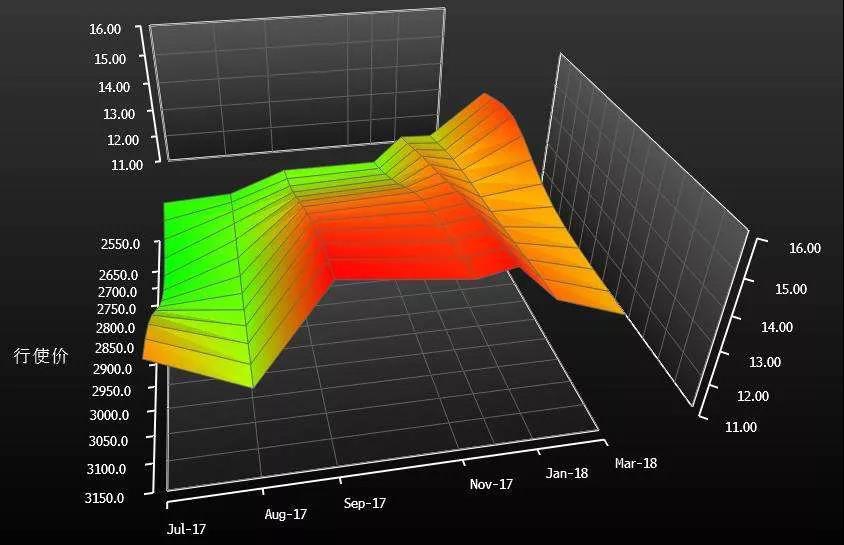

上文提到的隐含波动率,行权价格,到期时间,三个维度就构成了我们提到波动率曲面,呈现出来就是下图这样 由于直接观察三维曲面较为不易,因此通常情况下,我们会做降维处理,我们纵切就得到了同一个月份不同行权价的IV构成的波动率微笑曲线,横切就得到一个同一个行权价下不同月份隐含波动率构成曲线,也就是期限结构。通过这样的描述或许大家理解波动率曲面会更容易一些。

趋势交易也就是方向性策略,我们用“3V思维”,我们把期权交易策略分成三个角度来看:view(看法);volatility(波动率);value of time(时间价值)。

那这里就有一个问题,当我们做期权的方向性策略的时候跟波动率有关系吗?

答:当然是有关的,在我的交易观里盘整是一种趋势。

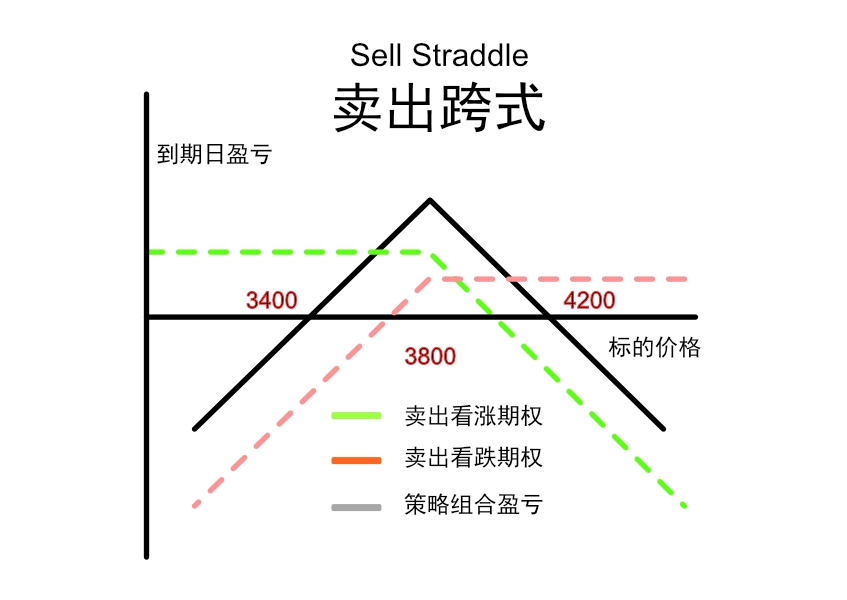

例子:如果遇到盘整的时候,通常有一种做法是卖跨式,假设价格在3800点,同时卖出行权价为3800点的看涨和看跌期权,波动率很高的时候,假设策略获得权利金400点,那么当行权价处于3400到4200点结算对于交易者都是安全的。

有一些策略是杂糅了很多想法,我认为无法明确归类,但风险报酬比比较高的策略,无法归类的大致有三种:

第一种,是像之前我们讲到的卖出远月深度虚值的看涨期权(3.5C)的策略难得一遇,化“低概率”为盈利的卖方策略,不完全是是方向性、无风险性和波动率的择时的策略;

第二种,当预判行情快要崩盘时,买虚值的PUT来作为股票现货资产的保险;

第三种,是临近到期日,卖跨式策略来收取时间价值。